Há alguns debates que estão recorrentemente presentes entre nós. Nesse sentido, a proposta deste artigo não é inovadora. Compreende-se desde já que uma política econômica se faz em torno de debates complexos, interesses, opções conflitantes e/ou excludentes, correlação de forças sociais, incertezas e que o alerta de Keynes (1936) ainda se mostra válido: A virtude e o vício não têm papel a desempenhar. Tudo depende da medida com que a taxa de juros seja favorável ao investimento, levando-se em conta a eficiência marginal do capital.

Há alguns debates que estão recorrentemente presentes entre nós. Nesse sentido, a proposta deste artigo não é inovadora. Compreende-se desde já que uma política econômica se faz em torno de debates complexos, interesses, opções conflitantes e/ou excludentes, correlação de forças sociais, incertezas e que o alerta de Keynes (1936) ainda se mostra válido: A virtude e o vício não têm papel a desempenhar. Tudo depende da medida com que a taxa de juros seja favorável ao investimento, levando-se em conta a eficiência marginal do capital.

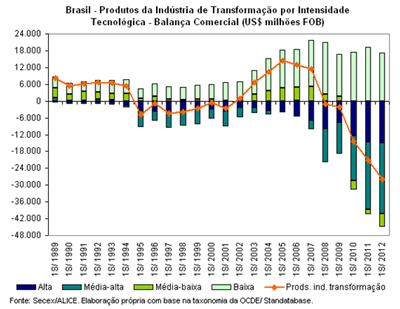

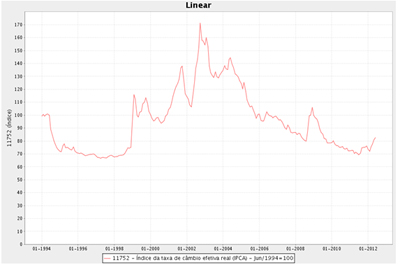

Voos de galinha da economia se tornaram a norma no Brasil. Desde a implantação do Plano Real notam-se efeitos do câmbio na balança comercial, com destaque para o desempenho da indústria de transformação. Apesar de o câmbio não ser a única variável-chave da competitividade de um país em desenvolvimento, seu efeito não deve ser desconsiderado quando se avaliam as possibilidades de investimento produtivo em setores de mais alto valor agregado.

Esse parece ser o caso brasileiro. Recentes dados da China, Índia, Brasil e Turquia apontam para uma redução das perspectivas de crescimento econômico, algo que gerará mais capacidade ociosa na indústria instalada nesses países e não estimulará novos investimentos. Não nos surpreende, portanto, que a indústria de transformação no Brasil esteja semi-estagnada há praticamente cinco anos. A qualidade das instituições brasileiras não se deteriorou nesse período.

O otimismo de outrora cedeu espaço à dúvida e ainda existem fortes razões para se acreditar que o crescimento rápido do passado se tornará a exceção, não a nova regra do jogo global. Infelizmente o Brasil não se encontra em posição favorável, pois manteve a política cambial de sobrevalorização do real como instrumento de combate à inflação. A elevação ou redução da taxa básica de juros no Brasil costuma afetar mais diretamente o câmbio e os custos comparativos de produção de setores comercializáveis do que o custo do capital na ponta para pessoas jurídicas e físicas. Cinco bancos concentram aproximadamente 80% do crédito no Brasil, o que lhes confere algum poder de mercado que precisa ser objeto de melhor regulação pública. Não se trata de algo tão novo esse panorama.

Na primeira metade da década de 1990, o Estudo da competitividade da indústria brasileira havia se manifestado contrário à sobrevalorização cambial da moeda brasileira. Segundo afirmaram Luciano Coutinho e João Carlos Ferraz (1994), essa sobrevalorização levaria ao aumento exagerado das importações e à desindustrialização de atividades e etapas. Ainda segundo os autores, os resultados desta rota são conhecidos: levam a deterioração do balanço de pagamentos, à dependência do influxo de capitais externos especulativos, à vulnerabilidade frente a reversões dos fluxos de capitais, diante da subida súbita das taxas de juros nos países desenvolvidos. O respectivo estudo não foi objeto de maiores preocupações governamental naqueles tempos.

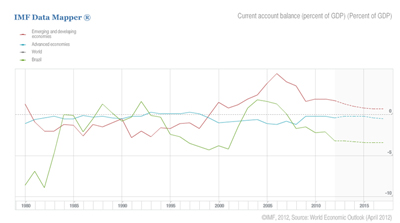

A perspectiva vigente de crescimento do déficit em conta corrente do balanço de pagamentos deveria causar preocupação entre nós: a previsão recente do FMI é de déficit em conta corrente girando em torno de 3% do PIB para os dois próximos anos. Nesse sentido, políticas de estímulos intensivos à demanda de consumo não parecem ser as mais recomendadas por hora. Infraestrutura e educação precisam ser as novas prioridades de investimentos públicos e privados no Brasil.

Rodrigo L. Medeiros (D.Sc.) é membro da World Economics Association (WEA).