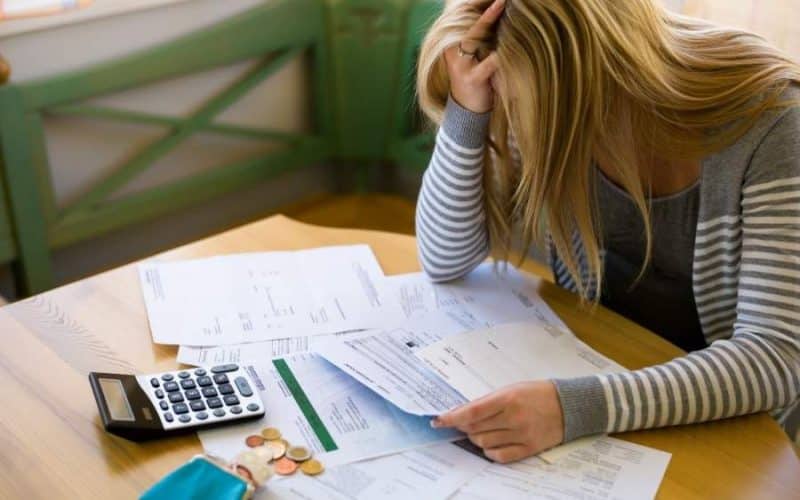

A situação econômica do país ficou fragilizada após a pandemia, o que impactou, diretamente, questões financeiras de pessoas naturais no âmbito doméstico.

A pessoa natural, enquanto consumidora, muitas vezes encontra-se endividada, com o orçamento doméstico tão comprometido que muitas contas acabam por ficar em segundo plano, cenário que causa o chamado superendividamento.

Com a criação da Lei 14.181/2021, o consumidor veio a ser resguardado também quanto à possibilidade de conciliação junto às empresas credoras, que passam a ter a segurança de um acordo extrajudicial formal com pagamentos planejados, enquanto o consumidor desfruta novamente da situação de adimplemento.

A situação de adimplemento gera a possibilidade de que o consumidor esteja apto a receber crédito, movimentando a economia e trazendo benefícios para si próprio e para sua família, uma vez que voltará a ter credibilidade junto aos fornecedores.

Ademais, a composição amigável extrajudicial, resguardada pela aludida Lei, além de ser benéfica ao consumidor e ao credor, gera ainda a diminuição de demandas judiciais que tramitam no Poder Judiciário, porque proporciona a resolução rápida e eficiente da contenda, evitando a manutenção da situação de superendividamento e de inadimplência.

Uma das exigências da aludida lei à consecução da composição amigável, além da boa-fé, é que o devedor seja pessoa natural, excluindo-se a possibilidade de que pessoas jurídicas possam pleitear pela conciliação, uma vez que estas já possuem respaldo da recuperação judicial e falência.

O consumidor superendividado deverá, ainda, apresentar plano para pagamento da dívida, em prazo máximo de cinco anos, podendo ocorrer o parcelamento de acordo com o seu faturamento. Nos casos em que o juiz fixar plano judicial compulsório, passado o prazo de cinco anos, o saldo devedor remanescente será automaticamente extinto, independentemente de declaração judicial.

Outro ponto importante é que, nos casos de plano judicial compulsório para pagamento da dívida, o juiz leva em consideração a capacidade financeira do consumidor no momento do estabelecimento do plano. Caso haja, posteriormente, perda da capacidade financeira do consumidor, é possível a readequação do plano mediante ação revisional proposta pelo consumidor.

Portanto, aludida Lei possibilita ao consumidor a sua reinserção no mercado econômico, na qualidade de adimplente, podendo obter crédito junto a outras empresas, fortalecendo o princípio da dignidade da pessoa humana também nas relações de consumo.

Mayara Ferraz Loyola Rufino é associada de Carlos de Souza Advogados e atua na área Contencioso Cível.

Foto: Folha Vitória